Aplicações no exterior estão cada vez mais populares entre os investidores brasileiros, e não é apenas por conta da facilidade e praticidade de abrir uma conta nos EUA.

O atual momento do mercado internacional, afinal, é de treasuries norte-americanos batendo recordes de rentabilidade.

No nosso artigo de hoje, você vai aprender tudo que você precisa saber sobre os fundos internacionais, que podem ser o seu próximo passo de diversificação da carteira.

O que são os fundos internacionais?

Semelhante a outros fundos disponíveis no mercado financeiro, os fundos internacionais são carteiras que funcionam como um condomínio, com o investidor adquirindo cotas do produto. Podem ser considerados fundos internacionais quando a exposição majoritária está em ativos do exterior.

Neste caso, refere-se exclusivamente a característica do ativo, e não ao corpo gestor deste fundo. Uma instituição financeira sediada no Brasil, por exemplo, pode possuir fundos que são considerados como internacionais pelo seu nível de exposição no exterior.

Os ativos podem ser ações de empresas fora do país, bem como derivativos, índices, títulos de crédito privado, câmbio, etc. Tudo vai depender da característica deste fundo.

Pelas normas da Comissão de Valores Mobiliários (CVM), os investidores qualificados (mais de R$ 1 milhão investido) também podem aplicar a sua renda em fundos com gestão no exterior.

Quais são os tipos?

De forma geral, existem três principais tipos de fundos de investimento internacional:

Renda Fixa: quando a exposição do fundo está majoritariamente em ativos cuja rentabilidade é mais previsível, já que são atrelados a indicadores como o CDI. No Brasil, é o caso dos CDBs e LCAs, por exemplo. No exterior, títulos públicos, títulos bancários e títulos de dívidas podem compor essa carteira.

Renda Variável: neste caso, o dinheiro dos cotistas é aplicado em ETFs, ações norte-americanas ou cotas de outros tipos de fundos.

Cambial: quando a exposição está atrelada a ativos ligados a moedas estrangeiras. Comumente, são o Dólar e Euro.

Como funcionam as taxas e riscos?

Os investidores já estão acostumados com as taxas de cobradas pelos fundos de investimentos, que costumam existir para remunerar auditor, gestor e administrador.

No caso de fundos internacionais, também é importante acompanhar as ongoing charges (custos recorrentes) e performance fee (de performance). É especialmente importante para fundos que adquirem cotas de um outro veículo no exterior.

Em relação aos riscos, os princípios aplicados em investimentos domésticos se aplicam para ativos no exterior. Fundos internacionais de renda variável, por exemplo, possuirão um risco maior por conta da classificação dos ativos.

No caso de fundos de renda fixa, o investidor sabe de cara a natureza da rentabilidade da maior parcela de exposição do fundo. Logo, o investimento assume menos riscos se comparado com ativos de renda variável.

Assim como domesticamente, é importante que o investidor pesquise sobre o fundo e os ativos do qual possui exposição. Isso inclui pesquisar sobre a empresa e setor de uma determinada ação, por exemplo, tarefa que pode ser um pouco mais difícil considerando o possível desconhecimento do mercado estrangeiro.

No fim, tudo vai depender da sua estratégia como investidor e objetivos de vida.

Vale a pena?

Como sempre comentamos, a diversificação do seu portfólio é um importante fator a ser considerado. O perfil de investidor, bem como os objetivos de vida, também deve ser considerado, já que diferentes fundos apresentam estratégias de rentabilidade diferentes.

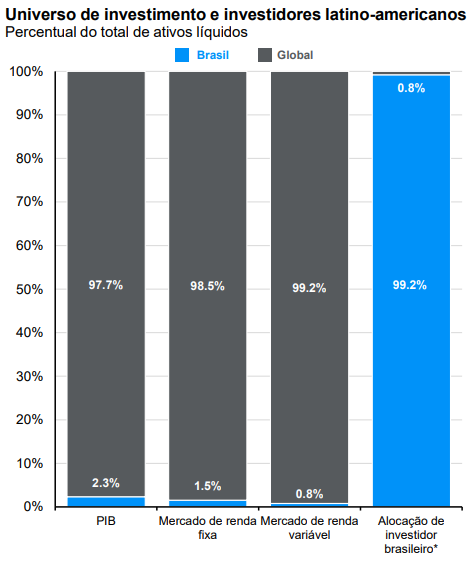

Ao investir no exterior, é possível se beneficiar de inúmeras vantagens. Uma delas é a proteção do seu patrimônio a partir da exposição em câmbio, fugindo das oscilações do Real em relação do Dólar, por exemplo. Ao investir além dos fundos nacionais, você passa a olhar para o mercado como um todo, já que o Brasil representa apenas uma pequena porcentagem do mercado global. Veja abaixo:

Além disso, investir lá fora é aplicar seu dinheiro em diferentes setores e ações das maiores empresas do mundo. Adicionalmente, é uma grande oportunidade para estar do lado de grandes gestoras do mercado, como a gigante BlackRock, que possui US$ 9,09 trilhões de ativos em administração.

Não menos importante, também é aproveitar estratégias exclusivas do mercado exterior para explorar diferentes potenciais de rentabilidade.

A busca por fundos internacionais, portanto, é muito mais que diversificar seu portfólio. É proteger o seu patrimônio e, a depender da sua estratégia de investimentos, proteger o seu poder de compra através de fundos cambiais.

Iniciar sua jornada no exterior nem sempre é uma tarefa simples, embora o mercado financeiro tenha evoluído exponencialmente nos últimos anos para facilitar os processos. Por isso, é importante que o investidor tenha um acompanhamento profissional da sua carteira para escolher os fundos internacionais mais alinhados com os seus objetivos de vida.

Gostou desse conteúdo? Quer entrar para o mundo dos investimentos com o auxílio de uma assessoria especializada?

Clique aqui e tire todas as suas dúvidas com um dos assessores de investimentos da Messem!

Sobre a Messem Investimentos

Desde a fundação da Messem Investimentos, ainda em 2007, o nosso objetivo como empresa sempre foi cuidar do futuro das pessoas.

Com a evolução do mercado financeiro conhecimentos foram difundidos, novos produtos foram desenvolvidos e até mesmo análises foram aprimoradas.

Na busca por acompanhar esse processo e estar cada vez mais próximo de você e dos seus sonhos, a Messem Investimentos e a Faros Private uniram suas estruturas e esforços para dar origem à Fami Capital.

Como o maior ecossistema independente de soluções financeiras do Brasil, a Fami Capital nasce consolidada para atender às suas necessidades, da sua família e do seu negócio.

Acompanhe os próximos passos desta história através do site fami.capital e aproveite para seguir o perfil oficial no Instagram, @fami.capital.